Event “Beitrag der Finanzinstitutionen zur Erreichung der Klimaziele”

Grosses Interesse und breite Beteiligung aus Politik, Finanzwelt und Zivilgesellschaft signalisieren Wichtigkeit des Geldes für den Klimaschutz.

Die Finanzflüsse in der Schweiz selbst wie auch die von der Schweiz aus gesteuerten Gelder sind sehr klimarelevant. Der Wechsel von braun zu grün vermeidet nicht nur die absehbaren Verluste, sondern ist auch eine grosse Chance für den Finanzplatz, seine Stellung in der Welt zu behaupten. Denn ausserhalb der Schweiz fährt der Zug schon in Richtung einer grünen Revolution, somit wird die Beschäftigung mit dem Thema Klimawandel immer wichtiger. Anders als die meisten anderen Zentralbanken nimmt die Nationalbank ihre eigentlich notwendige Vorbildrolle noch nicht ein. Dies war eine der Erkenntnisse der breit besuchten Tagung. EntscheidungsträgerInnen aus Politik, NGO’s, Thinktanks für Klima und Nachhaltigkeit in Finanz und Wirtschaft, Akteure in Sustainable Finance und aus Pensionskassen, Bankiervereinigung, Finma und Nationalbank sowie Medienschaffende waren repräsentiert.

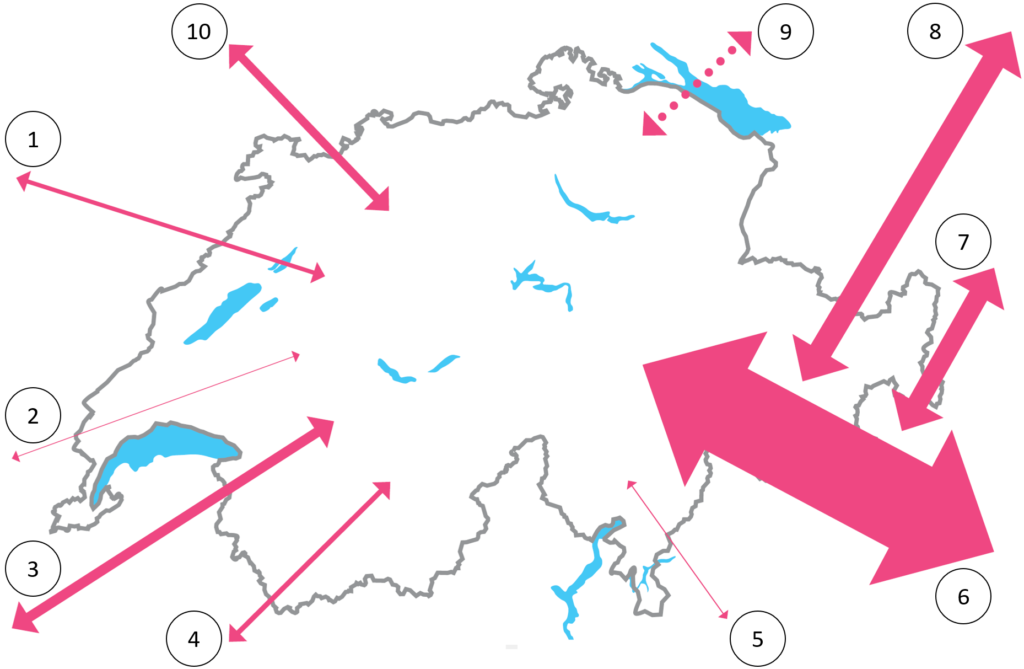

Nationalrat Beat Jans (SP) illustrierte die Bedeutung des Finanzplatzes Schweiz für den Klimaschutz. Das Geld ist zu wichtig, um in der Klima- und Energiepolitik vergessen zu gehen. Gesetzt, die Akteure würden ihre Finanzflüsse im Ausland und im Inland entschieden von braun auf grün umstellen, so wie es das Pariser Abkommen erfordert, dann würde der globale Klimabeitrag unseres Landes unsere Inlandreduktionspotenziale sogar um ein Vielfaches übertreffen. Der Finanzplatz steht mit diesem grossen Hebelgewicht ganz besonders in der Verantwortung. Aber auch seine Zukunft überhaupt steht auf dem Spiel. Die globale Dekarbonisierung wird unweigerlich zu Wertverlusten der fossilen Sektoren führen: entweder kommen die strengen Regulierungen oder aber das Klima kommt ausser Rand und Band – die “Carbon Bubble” platzt in beiden Szenarien. Gleichzeitig wird das grün angelegte Geld boomen. Die Frage ist, ob der Finanzplatz den Zug in ähnlicher Weise verpassen wird wie seinerzeit beim Fall des Bankgeheimnisses.

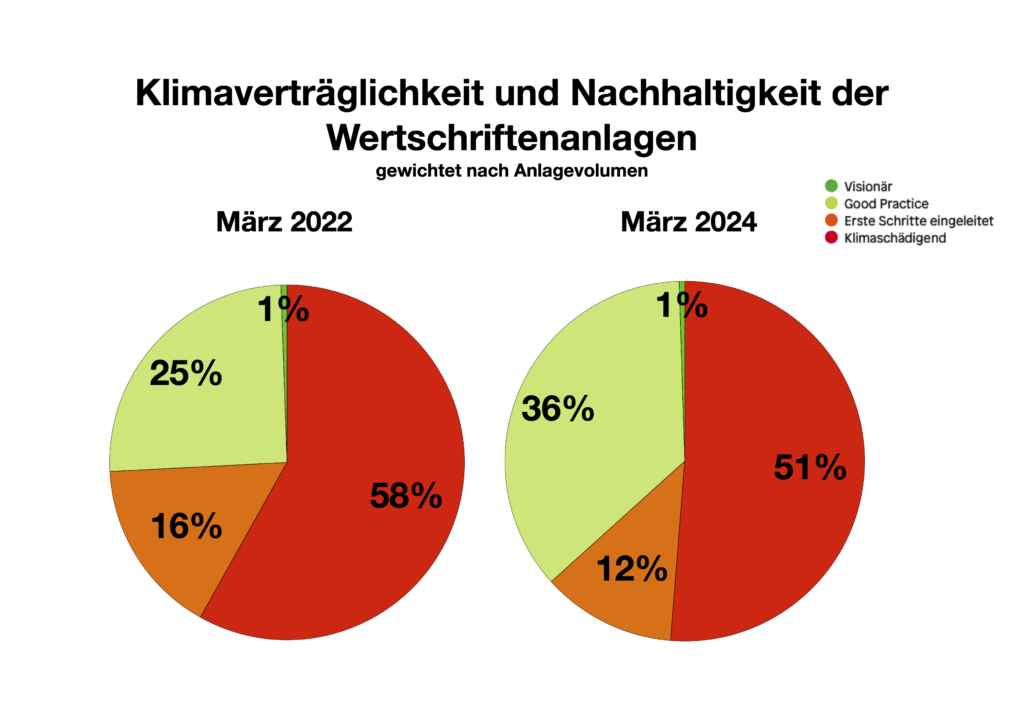

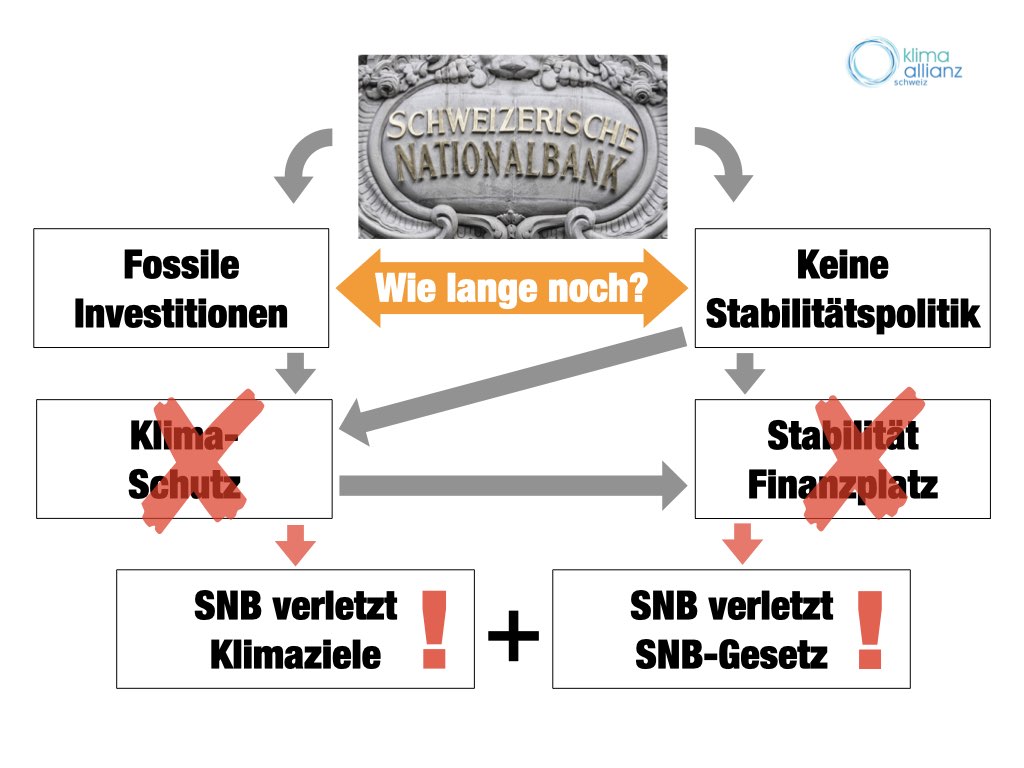

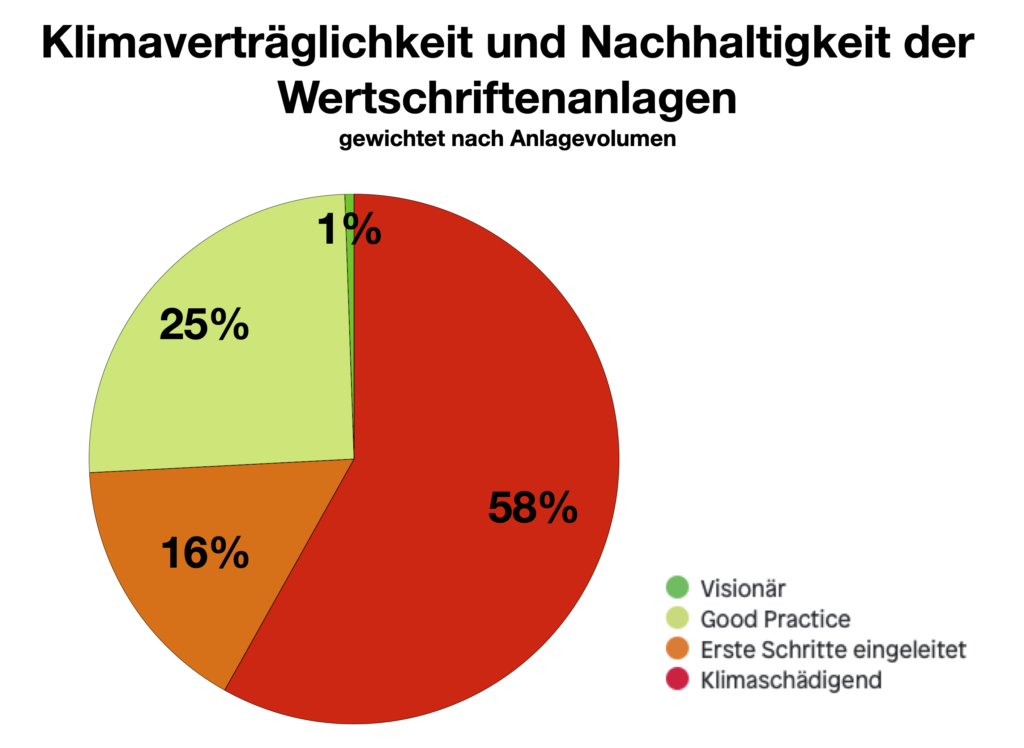

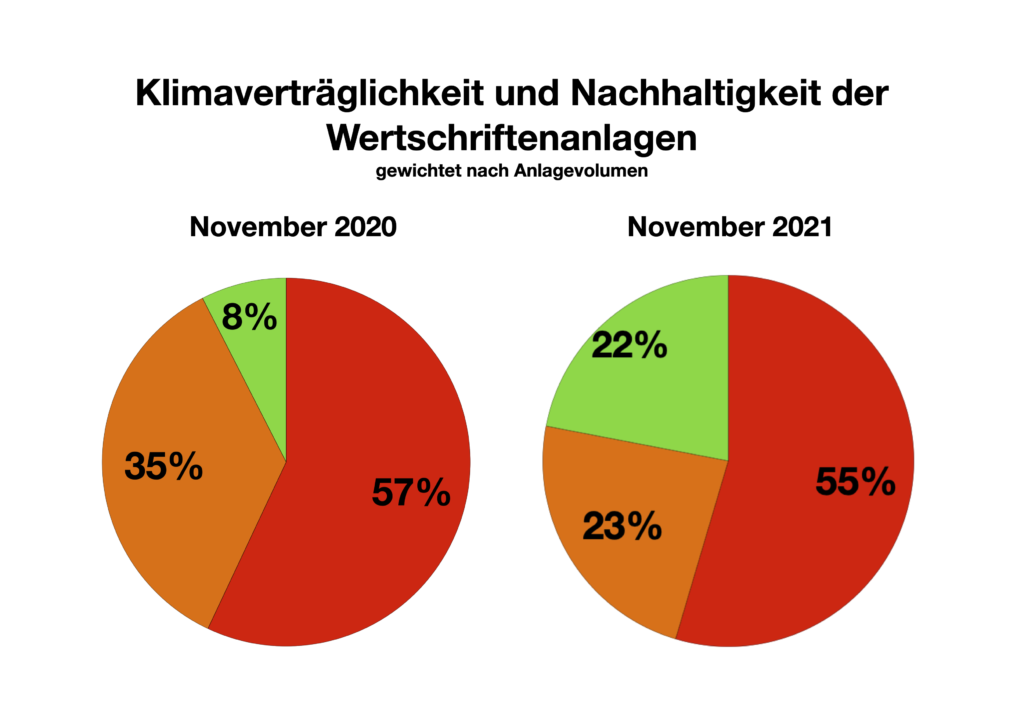

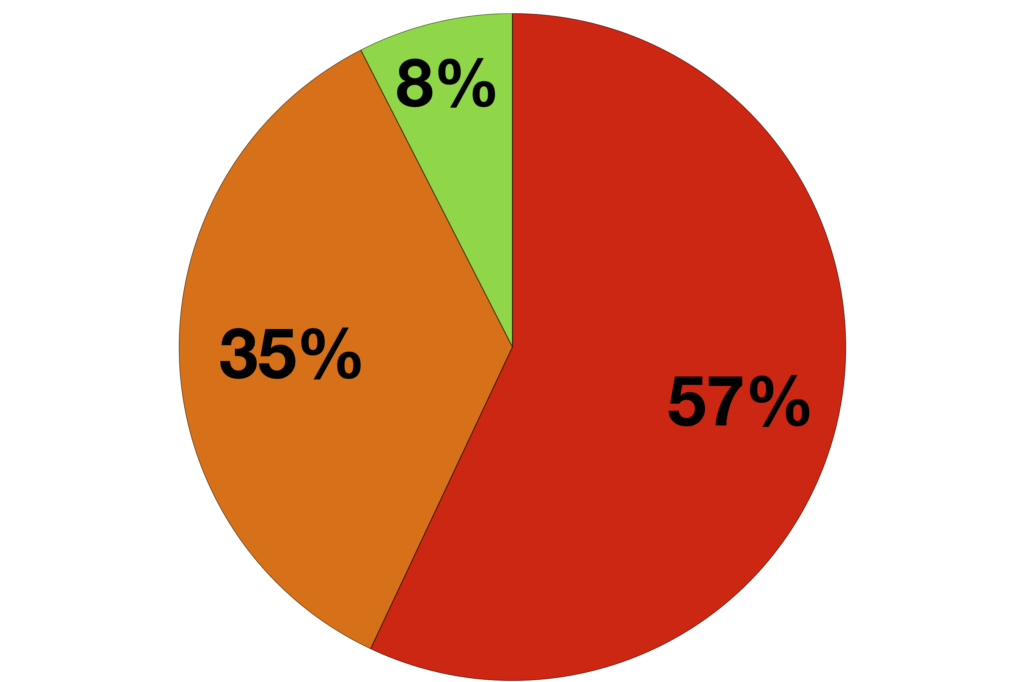

Nationalrätin Adèle Thorens (Grüne) zeigte das grosse Gewicht der Nationalbank im Rahmen der Klimapolitik auf. Nicht nur ist sie mit ihren Währungsreserven für mindestens gleich viel CO2 wie die Inlandemissionen verantwortlich und ist Haupttreiber einer Erwärmung von 4-6°. Sie verletzt auch ihre eigenen Bestimmungen, nicht in systematisch gravierende Umweltschäden investieren zu wollen. Denn die Klimarisiken und Klimaschäden sind die grösste Gefahr für unsere Wirtschaft und die Bevölkerung. Es ist stossend, wenn für den Klimaschutz nur die KMU’s und die Bevölkerung in die Pflicht genommen werden. Frau Thorens postuliert deshalb einen gesetzlichen Rahmen zur Präzisierung des Auftrags an die Nationalbank, der es ihr erleichtern würde, ihre Tätigkeiten am Gesamtinteresse der Schweiz auszurichten.

Nationalrat Martin Bäumle (GLP) befürwortet Rahmenbedingungen, um das an und für sich selbstregelnde Funktionieren des Marktes in die richtige Richtung zu lenken, etwa mit der Setzung von Preissignalen wie die Internalisierung der Klimakosten. Auch er erwartet – ohne Freund starrer Gesetzesrahmen zu sein – von der Nationalbank, dass sie zum Vorbild für die Banken und den Finanzplatz wird. Wenn sie so weitermache, werde sie “irgend einmal in den Hammer laufen”. Stattdessen wäre sie prädestiniert, den freiwilligen Übergang in ein nachhaltiges Finanzsystem anzuführen.

Marc Chesney, Professor für Quantitative Finance am Institute of Banking and Finance der Uni Zürich, führte aus, wie wenig sich die Nationalbank im Rahmen ihrer Geldpolitik der klimabedingten Risiken für das Finanzsystem der Schweiz bewusst ist. Direktoren der Europäischen Zentralbank wie auch derjenigen Frankreichs stehen jetzt hin und sagen den Finanzmarktakteuren: nehmt die Klimarisiken ernst. Mit ihrer konventionellen Anlagepolitik nimmt die Nationalbank zudem Risiken finanzieller Art und für ihre Geldpolitik in Kauf. Es könnte etwa der Fall eintreten – wenn andere Grossinvestoren gehäuft aus fossilen Unternehmen aussteigen – dass die kohlenstofflastigen Gelder der Nationalbank plötzlich illiquid würden.

Pierre Monnin vom Thinktank Council on Economic Policies präsentierte anschaulich, wie sich bereits 22 globale Zentralbanken und Aufsichtsbehörden im Rahmen des “Network for Greening of the Financial System” auf den Weg machen, um ihre Wirtschaften und Bevölkerungen vor einer klimabedingten Systemkrise ähnlich der Finanzkrise vor 10 Jahren zu schützen. Sie wollen aber nicht nur defensiv handeln, sondern auch mit ihrer Geld- und Aufsichtspolitik die grüne Transition fördern. Etwas, was die Nationalbank offensichtlich nicht auf dem Radar hat.

Christian Kobler von forma futura, Vermögensverwaltung für nachhaltiges Investieren, zeigte auf, wie stark sich die Investitionslandschaft verändert hat. Nachhaltige Anlagen rentieren, wenn bewusst getätigt, besser als der Marktdurchschnitt. Die nachhaltigen Anlagen der forma futura haben in den letzten Jahren die konventionelle Vergleichsgruppe aus sieben Banken outperformt. “Big chance just ahead”: mit der globalen Energietransition eröffnen sich grosse Chancen für nachhaltige und klimaverträglich angelegte Gelder. Es sind nicht nur einzelne Gewinnersektoren wie die Elektromobile, welche davonziehen, sondern es entsteht gesamthaft eine interdependente grüne Wirtschaft mit innovativen Wertschöpfungsketten. Herr Kobler plädiert für eine klimaaktive Strategie: Desinvestition bei den fossilen Energieträgern und den davon abhängigen Industrien – um Risiken zu reduzieren einerseits. Andererseits gezielte Investition in neue Energieformen: die Transformation und der entstehende Wachstumsmarkt bieten eine doppelte Chance. Auch er betont die Risiken derjenigen, die die Gefahren nicht wahrnehmen: “Schauen Sie sich die Aktienkurse der Schweizer Banken der letzten Jahre nach dem Fall des Bankgeheimnisses an!”

Die durch Jürg Meier, NZZ am Sonntag, geleitete Diskussion drehte sich um die Frage, mit welchen Mitteln und Treibern die Umlenkung der Finanzflüsse geschehen soll. Eigentlich müsste die Politik den Finanzinstitutionen Vorgaben machen oder zumindest Leitplanken aufstellen. Bei Versagen der Politik müsse die – zunehmend klimabewusste – Bevölkerung ihr das Tempo vorgeben. Andererseits müssten die Finanzakteure eigenverantworlich handeln, Vorbildern und Pionieren folgen. Die Investoren müssten von den Banken nachhaltige Anlagen verlangen. Die Macher aus Industrie, Gewerbe und Zivilgesellschaft, welche die Umsetzenden der Transition sind, verdienten mehr Unterstützung durch die Finanzinstitutionen.

Konsens gab es für die Förderung der Ausarbeitung technischer Standards und Regeln im Finanzbereich, welche die Quantifizierung der Klimarisiken, Methodologien zur Ermittlung der Nachhaltigkeit von Firmen und Investitionen, oder Bestimmungen über die Offenlegungen der Klimaexposition beinhalten. Passende technische Regelwerke werden derzeit auf EU-Ebene im Rahmen des Aktionsplans “Financing Sustainable Growth” ausgearbeitet. Der Finanzplatz Schweiz sollte gerade in diesem Bereich den Anschluss nicht verpassen. Denn der Klimawandel wartet nicht. Er kommt, ob die Politik will oder nicht.