Grande partie des caisses de pension : pas sur la voie du zéro net

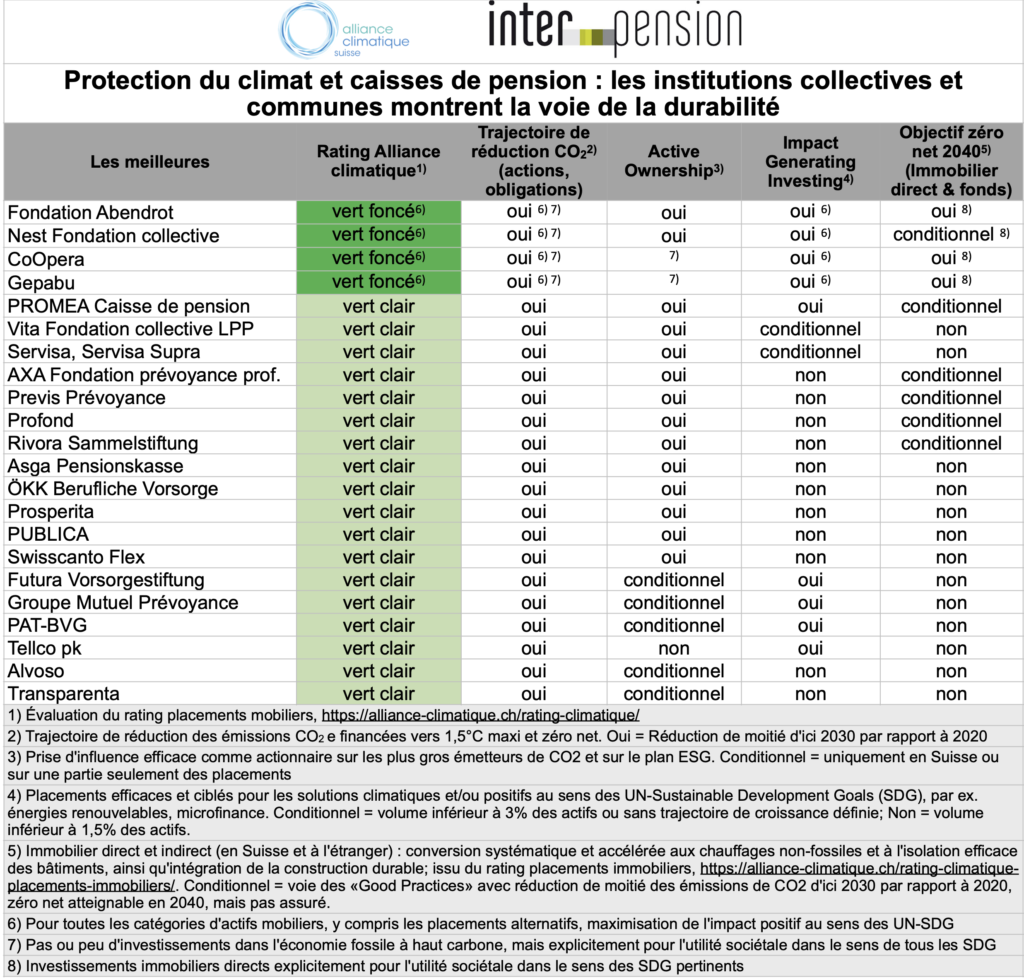

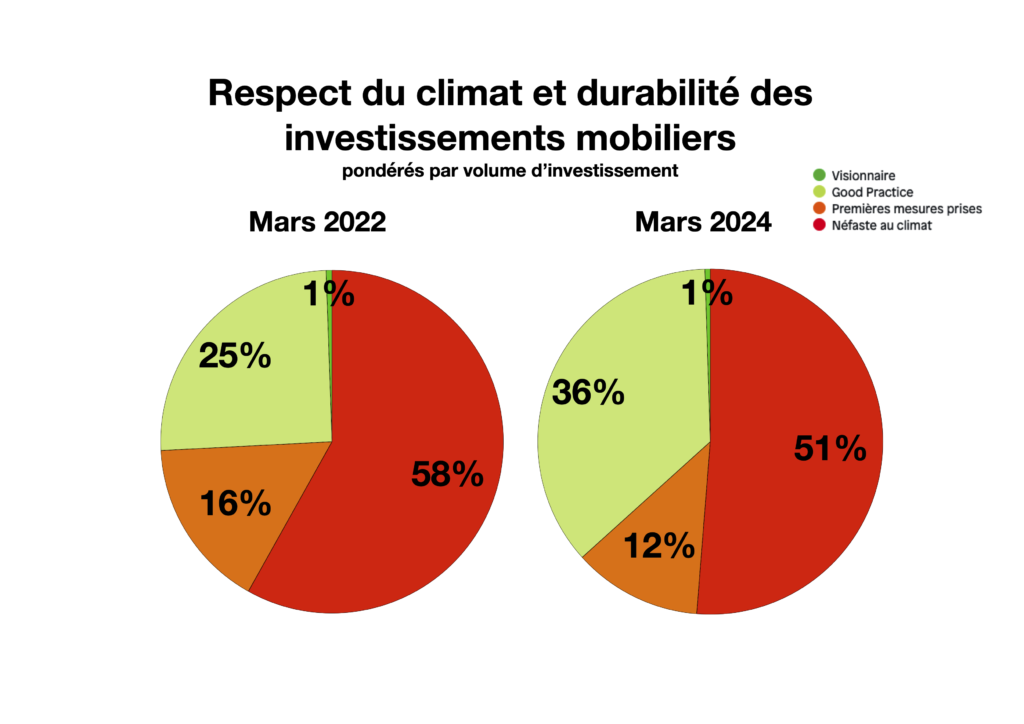

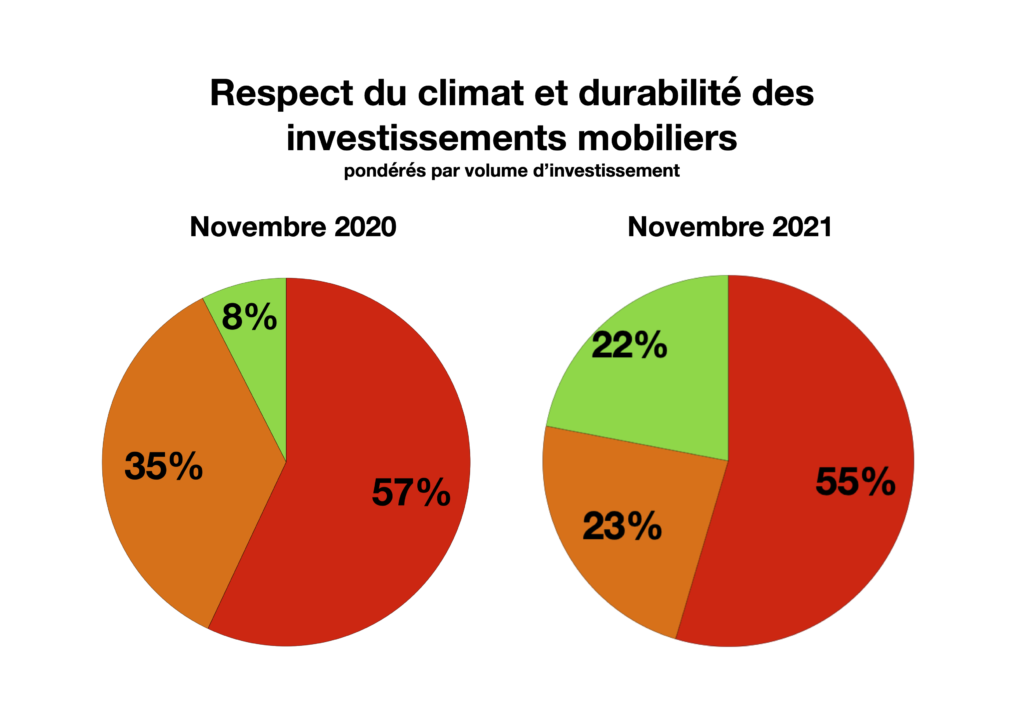

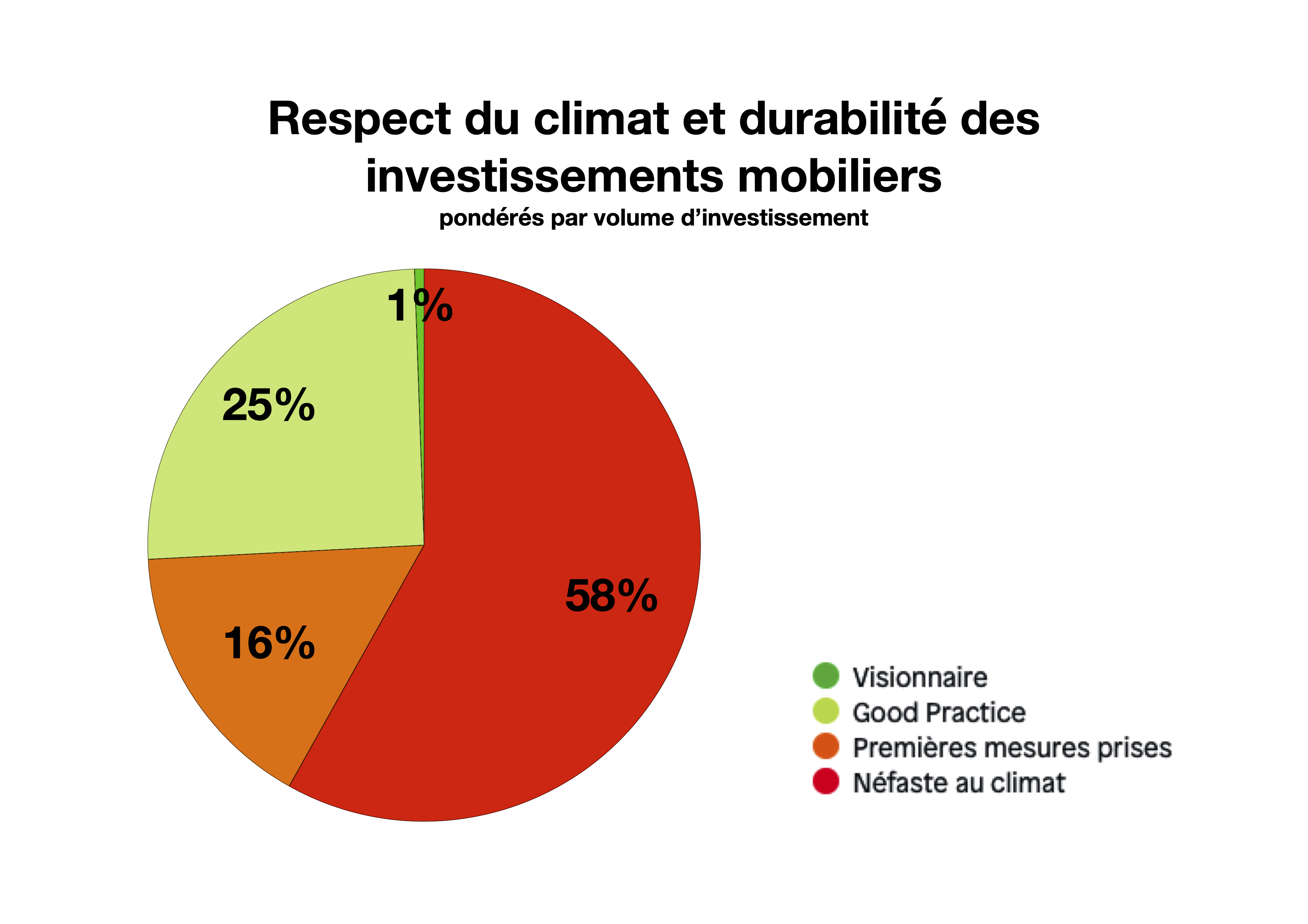

L’Alliance climatique a actualisé son rating des caisses de pension et a adapté les critères aux exigences du tournant climatique. Résultat : seuls 25% du capital de prévoyance sont investis en «vert clair» grâce à des «Good Practices» durables, de manière à ce que les émissions de gaz à effet de serre financées diminuent continuellement.

Ainsi, seul un quart soutient plus ou moins l’objectif climatique d’un réchauffement maximal de 1,5° C avec zéro net au plus tard 2050. De plus, seul 1% du volume de placement est investi de manière visionnaire, en ne finançant que des activités économiques ayant un impact positif sur la société, l’environnement et le climat ou présentant de bonnes perspectives à cet égard. Cette vision en «vert» est l’avenir pour limiter le réchauffement à 1,5°C : à savoir si tous les capitaux de prévoyance soutiennent les solutions pour une économie sans fossiles, respectueuse de l’être humain et inclusive. La combinaison de la redirection des investissements et de la prise d’influence actionnariale efficace maximise l’impact de la trajectoire de durabilité sur l’économie réelle. En même temps, cela permettrait d’atteindre «Environmental, Social, Governance (ESG) at its best», à savoir un alignement optimal sur les UN Sustainable Development Goals.

Mais les 74% restants des capitaux-épargne des assurés financent l’économie fossile et sont donc sur la voie d’un réchauffement climatique de de 3°C et plus. Seuls les 16% du volume d’investissement en «orange» offrent une certaine perspective d’évolution vers une trajectoire de décarbonisation des investissements.

Ce rapport en PDF: téléchargement

Voir aussi le lien en bas.

La crise climatique exige une trajectoire de décarbonisation immédiate vers le net zéro bien avant 2050

La conférence sur le climat de Glasgow en novembre 2021 a redéfini à 1,5°C l’objectif de température «nettement inférieur à 2°C» qui était visé depuis l’Accord de Paris sur le climat de 2015. Le nouveau pacte climatique a explicitement désigné les carburants fossiles comme responsables. Parallèlement, les États et l’économie sont tenus à un objectif de zéro émissions nettes de gaz à effet de serre. En amont, l’Agence internationale de l’énergie (IEA), tradition-nellement attachée aux énergies fossiles, avait déjà annoncé son propre virage climatique. Dans sa Roadmap for the Global Energy Sector de mi-2021, elle définit une trajectoire de décarboni-sation, en mentionnant précisément l’année 2050 pour atteindre l’objectif zéro net. De plus, avec son scénario normatif Net Zero Emissions by 2050 (NZE) dans le IEA World Energy Outlook 2021 d’octobre 2021, elle a communiqué que tout développement de nouvelles productions de charbon, de pétrole et de gaz naturel est incompatible avec le Net Zero 2050.

Le Gold Standard est disponible : Roadmap de la Net Zero Asset Owners Alliance

D’ici 2025, une réduction des émissions financées d’au moins 22%, ou mieux encore de 32%, par rapport à 2020 est nécessaire. D’ici 2030, la réduction doit être de 49%, voire de 65%, afin d’atteindre l’objectif contraignant de zéro émission nette d’ici 2050. Cette trajectoire climatique fondée sur la science est définie par la ligne directrice exemplaire du Target Setting Protocol de la Net Zero Asset Owners Alliance (NZAOA), l’association phare mondiale des assurances et des caisses de pension. La feuille de route NZAOA repose essentiellement sur trois axes d’action : la décarbonisation directe des portefeuilles, la réduction des émissions financées dans l’économie réelle via la prise d’influence actionnariale et les investissements ciblés dans les solutions climatiques.

Vert signifie désormais «visionnaire»

Les nouveaux critères de l’Alliance climatique, adaptés à la crise climatique, adhèrent à l’objectif de 1,5°C bien avant 2050 et à la référence mondiale de durabilité des UN Sustainable Development Goals. Les visionnaires – pour l’instant seulement 1% du volume de placement – se dirigent vers ces objectifs de la meilleure manière possible : ils n’investissent les capitaux-épargne que dans des activités écologiquement durables et socialement et éthiquement acceptables. Ils réduisent fortement l’univers de placement investissable ou procèdent à des repondérations du fossile vers le vert.. «Vert» signifie donc : concentration sur l’impact positif pour la société, l’environnement et le climat. Ainsi, les revenus sont recherchés dans les secteurs économiques qui ne sont pas les moteurs du réchauffement climatique, mais qui adoptent des solutions pour une économie nette zéro et pour la justice climatique. Avec leur deuxième axe d’action, la prise d’influence sur les entreprises qui restent investissables mais doivent s’améliorer, les pionniers augmentent en outre leur impact sur l’économie réelle. Ils se regroupent ainsi en associations d’investisseurs – l’Ethos Engagement Pool International, par exemple, a prouvé son efficacité avec son travail dans le cadre de l’association mondiale d’investisseurs Climate Action 100+. Celui-ci veut faire en sorte que les plus gros émetteurs de gaz à effet de serre prennent les mesures nécessaires pour limiter le réchauffement climatique à 1,5°C et s’engagent à suivre une trajectoire de décarbonisation vers le zéro net.

- Visionnaires typiques en «vert» : NEST Fondation collective, Fondation Abendrot.

- Lien vers le tableau récapitulatif avec justifications succinctes en PDF

Vert clair : «Good Practice», en principe sur la trajectoire du zéro net 2050

Ces 25% durables des capitaux de prévoyance soutiennent raisonnablement l’objectif de la Conférence sur le climat de Glasgow fin 2021 visant à limiter le réchauffement climatique à 1,5°C. Cependant, un engagement à réduire au minimum l’empreinte carbone de moitié d’ici 2030 par rapport à aujourd’hui fait souvent défaut. Seules peu d’institutions de prévoyance ont visé l’ensemble du chemin à parcourir jusqu’en 2050 au plus tard, comme il est dessiné par le Gold Standard actuel: le Target Setting Protocol de la Net Zero Asset Owners Alliance (NZAOA). Malgré ces faiblesses, ces institutions de prévoyance de «Good Practice» appliquent systématiquement des principes ESG de sélection des titres déjà éprouvés et reconnus dans le monde de la finance. Comme les visionnaires, mais pas encore avec la même intensité, ils privilégient les entreprises dont les activités et les modèles commerciaux sont adaptés à la transition vers une économie post-fossile et la soutiennent. Tout à fait comme les visionnaires, la plupart de ces caisses de pension de «Good Practice» procèdent également à la prise d’influence des actionnaires sur l’économie réelle. Elles agissent en particulier via l’Ethos Engagement Pool International, mais aussi, et c’est nouveau, via l’ASIR : avec leur masse dans le cadre de l’action internationale Climate Action 100+, elles augmentent avec succès, la pression sur les grands groupes qui, par leur production et leurs chaînes de valeurs, sont responsables de la majeure partie des émissions de gaz à effet de serre.

- Caisses de pension typiques avec un potentiel net zéro 2050 évident sur l’ensemble de leurs placements mobiliers en ligne avec la Roadmap NZAOA : PUBLICA, Caisse de pensions Migros (CPM), Pensionskasse der Stadt Zürich (PKZH), Pensionskasse Basel-Stadt (PKBS), Luzerner Pensionskasse (LUPK), Caisse de pensions de la fonction publique du canton de Neuchâtel (CPCN).

- Lien vers le tableau récapitulatif avec justifications succinctes en PDF

Orange : divergence au milieu du classement

Une partie du milieu du tableau, soit 16% du volume total des investissements, ne se caractérise que par un nombre limité de décarbonisations, comme le désinvestissement des mines et des centrales électriques au charbon. En revanche, la bonne nouvelle est que plus de la moitié du volume des placements en «orange» est investie par des caisses de pension qui ont récemment adopté des trajectoires climatiques à potentiel net zéro.

- Caisses de pension typiques avec potentiel au «vert clair» : BVK canton de Zurich, Fondations collectives AXA, Allianz Fondations collectives, Caisse de pension CFF.

- Lien vers le tableau récapitulatif avec justifications succinctes en PDF

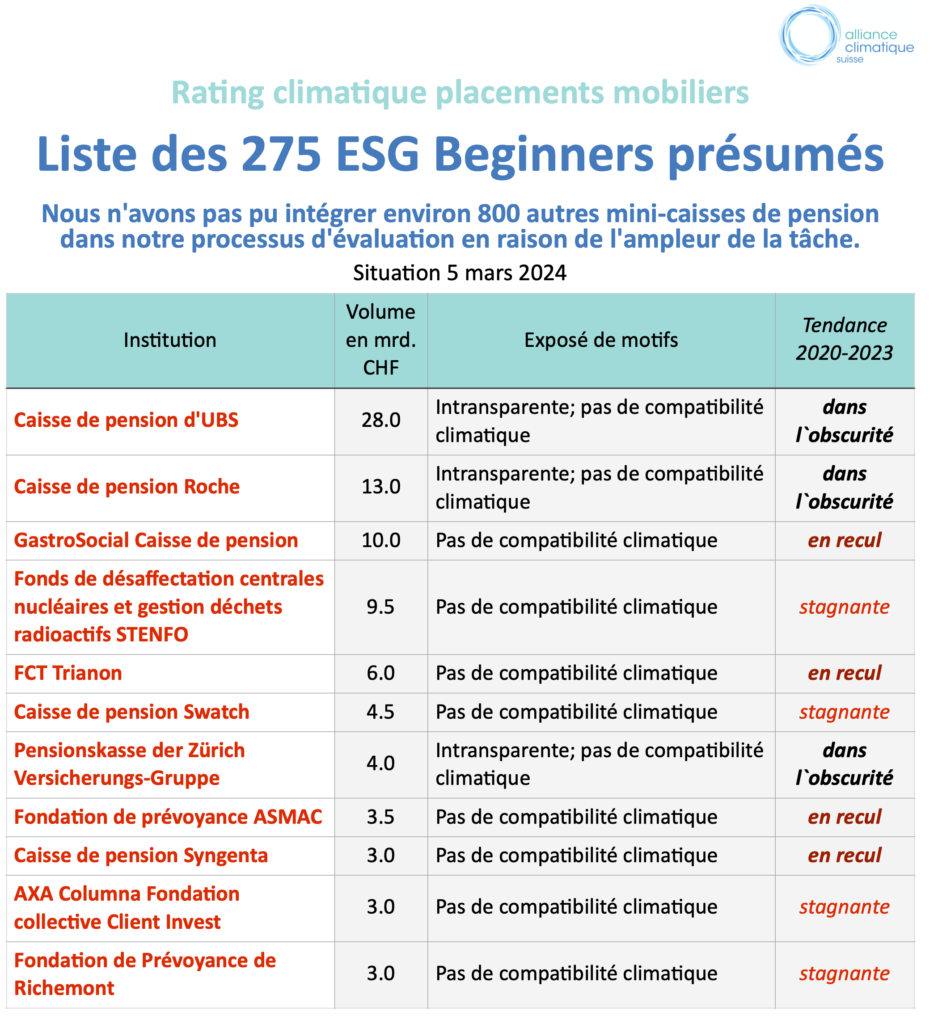

Rouge : manque de transparence, déclarations d’intention vagues, principes de durabilité inexistants

La part rouge de 58%, qui a augmenté en raison des critères du rating plus stricts, montre que de nombreuses caisses de pension d’entreprises ne disposent d’aucun site web et pensent que leur politique d’investissement ne concerne pas le grand public. Là où la transparence existe, les retardataires n’ont pas adopté de principes de durabilité ou n’ont publié que des déclarations d’intention non contraignantes. Ils sont investis dans des fonds conventionnels, nuisibles au climat, ou autorisent des techniques d’investissement non durables qui leur sont proposées par les banques et les gestionnaires de fonds.

- Caisses de pension d’entreprise non transparentes typiques : Caisse de pension UBS, Caisse de pension Roche, Caisse de pension AMAG, Caisse de pension Rolex, Caisse de pension Johnson & Johnson, et bien d’autres.

- Institutions importantes typiques sans progrès : compenswiss/Fonds AVS, Fondation institution supplétive LPP, Fondations collectives Swisscanto, Fonds pour la désaffectation d’installations nucléaires et Fonds de gestion des déchets radioactifs provenant des centrales nucléaires STENFO, Caisse de pension GastroSocial, PKG Caisse de pension pour PME, Nestlé Fonds de Pension, Swatch Group, Fondations Collectives Trianon FCT, Caisse de pension Syngenta.

- Lien vers le tableau récapitulatif avec justifications succinctes en PDF

La nocivité climatique viole aussi le devoir de diligence

Les institutions en «rouge« ne respectent pas leur devoir de diligence fiduciaire imposé par la loi. Leurs investissements incessants dans les énergies fossiles ne représentent donc pas seulement un risque pour le climat, mais aussi pour les retraites. Depuis 2018 déjà, l’avis de droit NKF affirme que les caisses de pension suisses doivent elles aussi tenir compte des risques financiers liés au climat lors de la sélection des entreprises pour leurs placements. Elles ne doivent pas non plus manquer les opportunités de la transition énergétique. Si les responsables ne modifient pas leur gestion des risques, cela peut être qualifié juridiquement de violation de leur devoir de diligence fiduciaire envers leurs assurés. Les caisses de pension retardataires se retrouvent légalement vulnérables.

Contact: Sandro Leuenberger, sandro.leuenberger@klima-allianz.ch

Téléchargements

-

Rapport : Grande partie des caisses de pension : pas sur la voie du zéro net (mars 2022)pdf

-

Evolution du rating climatique des caisses de pension (mars 2022)pdf

-

Rapport sur l'évolution des institutions de prévoyance suisses novembre 2020 - novembre 2021pdf

-

Le Rating climatique dans «Prévoyance Professionnelle Suisse» (novembre 2021)pdf