Stabilité de système après le crash du Crédit Suisse : casino financier plus climat – double risque

Dans la pratique bancaire, la protection du climat devient d’importance systémique

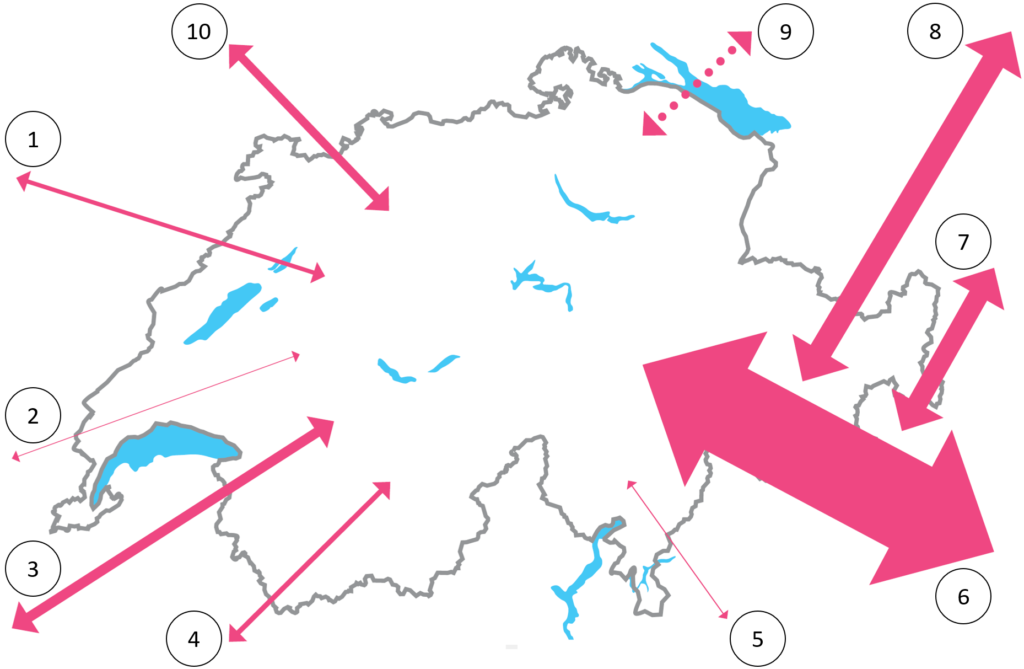

Avec son casino financier, Credit Suisse s’est auto-démontée. Son absorption par l’UBS a modifié négativement le paysage des risques pour la place financière. La nouvelle méga-banque est un méga-risque : le système financier suisse se compose d’une grosse masse de risque exposée à l’étranger et de nombreux acteurs plus petits, mais qui sont tous ensemble dans le même bateau. De plus, une crise financière liée au climat d’une ampleur potentiellement similaire se profile de plus en plus clairement à l’horizon. Sans contre-mesures, fondées sur le recensement et la mesure d’un paysage de risques désormais deux fois plus important, la Suisse, dépendante de sa place financière, son économie et sa société seraient exposées de manière nettement plus importante que d’autres pays.

La protection du climat dans la pratique bancaire est d’importance systémique. L’Alliance climatique pose aux leaders d’opinion et aux décideurs politiques et économiques de la place financière suisse une série de questions urgentes qui découlent des conclusions internationales – mais qui sont ignorées dans notre pays.

Déclin et chute du Credit Suisse : un point de bascule

La nouvelle UBS donne naissance à une mégabanque intégrée au système mondial, le numéro 6 en Europe. Pour la place financière suisse, il s’agit d’un géant dont le risque systémique éclipse les banques d’importance systémique restantes – Zürcher Kantonalbank, Raiffeisen, Postfinance.

Les effets néfastes d’un éventuel nouvel effondrement seraient concentrés de manière disproportionnée par rapport aux autres pays – sur la place financière, l’économie et la population suisses. Le monde politique veut s’attaquer à cette crise existentielle en créant une commission d’enquête parlementaire «CEP Credit Suisse». Mais une rétrospective dont le champ de vision se limite aux risques systémiques «conventionnels» connus depuis la crise financière de 2008 sera-t-elle suffisante ?

Nouvelle crise à l’horizon : point de bascule climatique

L’image du présent article, le «Green Swan», est la figure de couverture de l’étude «Central Banking and financial stability in the Age of Climate Change» publiée en janvier 2020 par la Banque des règlements internationaux (BRI) à Bâle, la banque centrale mondiale des banques centrales.

Qu’entend la BRI par cygne vert ? Les événements perturbateurs qui, selon elle, sont difficilement prévisibles et se produisent pourtant soudainement, sont un «Black Swan». La BRI se réfère à un livre bien connu d’un économiste financier avec ce titre, qui a été publié peu de temps avant le début de la crise financière.

En revanche, le «Green Swan» de la BRI, dont l’apparition et l’effet destructeur sur le système mondial sont prévisibles avec certitude, est l’apparition des cascades de points de basculement prédits depuis longtemps par la science climatique. La BRI les reproduit en détail. Sans contre-mesures prises à temps, on passerait en peu de temps d’un état physique encore stable au dépassement des limites planétaires, ce qui entraînerait une succession dense de catastrophes pour l’humanité et la planète Terre.

Une telle situation, à l’instar de la crise Covid, obligerait les États à intervenir fortement mais de manière précipitée à l’échelle de la planète, ce qui, comme on peut le craindre, serait en outre mis en œuvre trop tardivement. Au final, il en résulterait non seulement d’immenses souffrances pour un grand nombre de personnes et la perte des services essentiels des écosystèmes et de la biodiversité. Ce sont également les secteurs de l’économie mondiale qui dépendent des énergies fossiles qui verront leur modèle économique s’évaporer à la suite des dispositions brusques prises en faveur de la transition énergétique. Les crédits bancaires ne sont pas remboursés, les actions et les obligations deviennent des papiers de ferraille, les banques deviennent simultanément illiquides, les systèmes financiers s’effondrent les uns après les autres. Les banques qui n’ont pas réduit à temps leur exposition aux risques climatiques sont les premières touchées.

L’Alliance climatique n’a pas inventé le scénario présenté : c’est la BRI qui décrit ainsi son «Green Swan». C’est pour elle la figure qui confirme la nécessité pour les banques centrales et leurs activités de surveillance d’intégrer les risques systémiques liés au climat dans la gestion des risques.

La BRI s’oppose à ce que les banques centrales soient une fois de plus appelées à la rescousse en tant que «rescuers of last resort» en cas d’urgence du type «Green Swan». La politique et l’économie sont invitées à agir selon le principe de précaution, afin de ne pas être contraintes d’intervenir en tant que pompiers et «climate rescuers of last resort».

En ce qui concerne les banques centrales, elle les appelle à adopter une approche proactive, résumée sous le slogan «Contribute to Coordination to Combat Climate Change». Concrètement, mieux vaut prévenir que guérir. Un message clair que les banques centrales devraient envoyer aux politiques en faveur de lois climatiques dans tous les secteurs de l’économie et de la société.

En vertu du principe de précaution, il s’agit donc d’éviter que le cygne vert n’apparaisse et, s’il est tout de même présent en raison d’un échec des politiques climatiques des États, d’en limiter les conséquences financières négatives – dans la mesure où cela est encore possible.

Double menace pour la stabilité du système : casino financier plus climat

Jetons maintenant un regard en arrière, après la crise financière de 2007-2008 : les décideurs en Suisse ont-ils déjà tiré les conséquences déjà simplement dans le domaine classique des risques systémiques ? Non. Il y a des années déjà, des scientifiques financiers clairvoyants sur le plan mondial, comme l’économiste de Stanford Anat Admati ou Marc Chesney, directeur de l’Institut Banking and Finance de l’Université de Zurich, ont demandé des règles bancaires beaucoup plus strictes pour la gestion de ces risques systémiques classiques : «Ce qui aurait dû être imposé et ce qui a été négligé».

En particulier :

- 20-30% de fonds propres au lieu de 5% seulement,

- séparation des banques d’importance systémique mondiale et nationale en banques d’investissement et banques commerciales,

- symétrie des bonus avec de nouvelles pénalités pour les étages de la direction,

- surveillance des acrobaties type casino financier qui ont conduit notamment aux scandales Greensill et Archegos,

- certification des produits financiers dérivés potentiellement toxiques et des constructions financières non transparentes servant à la spéculation.

Si la politique et le secteur financier suisses avaient tiré les bonnes conclusions, suivi la même ligne de conduite et mis en œuvre des mesures décisives de ce type et de cette rigueur, l’effondrement du Credit Suisse aurait pu être évité. Le monde politique n’a pas voulu doter les autorités de surveillance, la FINMA et la Banque nationale suisse (BNS), des mandats et des moyens de pouvoir nécessaires. Ce manquement a conduit à ce que le même «Black Swan» frappe pour la deuxième fois. Il ne s’agit plus d’un cygne noir – ce qui est exposé, c’est le vol à l’aveuglette auquel les décideurs ont décidé de se livrer, en dépit des avertissements de la partie prévoyante de la science financière.

Mais nous sommes désormais confrontés à une situation doublement nouvelle. Depuis la crise financière, l’urgence de protéger le système s’est accrue en raison de la crise climatique de plus en plus visible – le «Green Swan» à l’horizon.

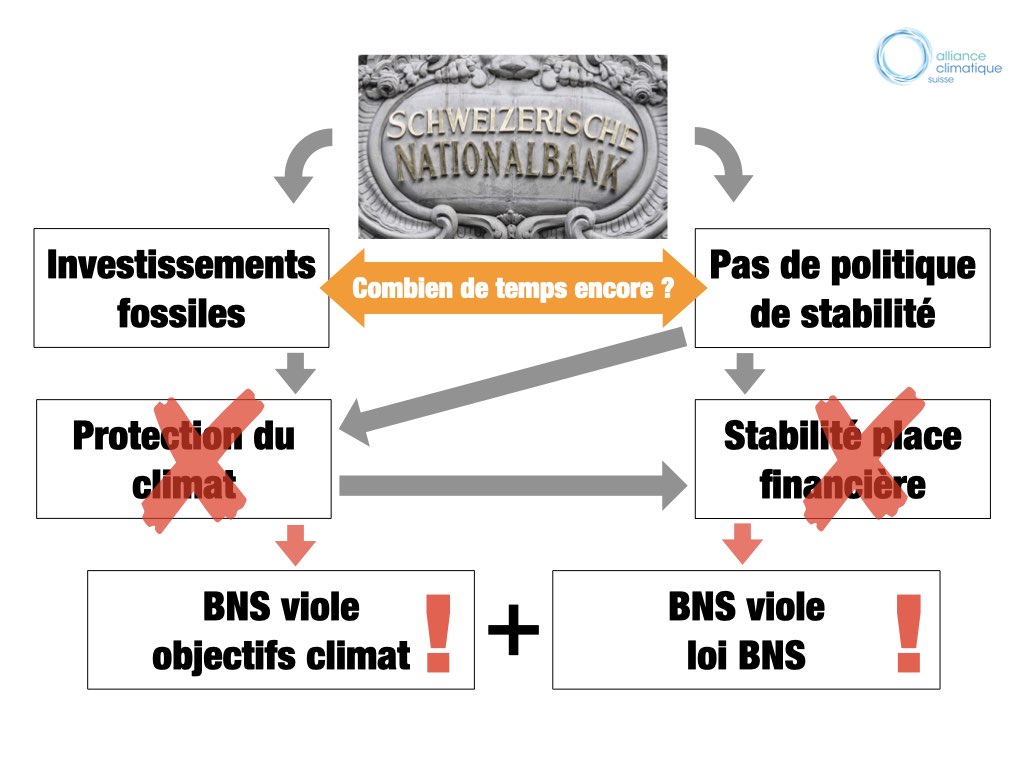

Nous sommes en présence de deux amas de risques : la crise financière classique et la crise financière climatique.

Il faut se prémunir contre cette double crise :

- enfin empêcher que le cygne noir, qui n’était pas facilement prévisible à l’époque, ne se manifeste pour la troisième fois sous la forme d’une crise financière classique désastreuse,

- et enfin percevoir ce cygne vert, le saisir, l’analyser, en tirer les conséquences et prévenir la crise climatique en tant que désastre physique et financier.

Le défi économique pour la place financière suisse est donc double :

- La crise financière classique potentielle, qui s’est encore intensifiée avec la nouvelle méga-UBS en tant que masse «too big to fail». Elle exige des interventions de stabilisation du système dans le domaine de la gouvernance nécessaire pour se prémunir contre les aberrations du casino financier.

- La crise climatique qui en découle, due à l’exposition persistante aux énergies fossiles, aux secteurs économiques dépendant des énergies fossiles et à ceux qui sont autrement néfastes pour le climat (comme l’agriculture non durable, la déforestation, la surexploitation de l’environnement et la destruction de la biodiversité). Elle exige des interventions de stabilisation du système afin d’élargir la gouvernance à la dimension de l’exposition aux risques fossiles.

A cela s’ajoute l’urgence pour la Suisse de responsabiliser sa place financière – en appliquant le principe de précaution – afin d’apporter sa juste contribution pour éviter la crise climatique physique avec les catastrophes climatiques qui s’accumulent.

Sont impératifs :

- un arrêt déterminé du financement de l’augmentation des émissions de gaz à effet de serre,

- la mise en route d’un mécanisme de décarbonisation rapide et de réorientation verte des flux financiers.

La protection du climat dans la pratique bancaire est d’importance systémique – les questions pressantes de l’Alliance climatique

Pourquoi la politique ne s’occupe-t-elle pas, dans le cadre des délibérations à venir au Parlement, de préparer des décisions qui garantissent la stabilité du système face à ce double risque ?

Concrètement, des dispositions sont mises en place pour que …

- … que la Finma soit chargée de prévenir à la fois les aberrations du casino financier et l’exposition aux risques climatiques fossiles, en particulier de la nouvelle méga-banque, mais aussi des autres banques et assurances concernées de la place financière – et qu’elle soit dotée à cet effet des des moyens réglementaires nécessaires pour les faire respecter ?

- … le mandat de surveillance microprudentielle confié à la Finma est complété par la gestion directe des risques climatiques, c’est-à-dire qu’elle est chargée d’imposer à la méga-banque UBS ainsi qu’à d’autres gestionnaires de fortune et financiers actifs au niveau mondial – Banque cantonale de Zurich, Pictet, Julius Baer, Blackrock Suisse, Lombard Odier, Edmond de Rothschild et d’autres – des dispositions qui augmentent les exigences de fonds propres sur leurs bilans dans la mesure des financements à risque climatique ? Dans la mise en œuvre, la proposition d’une règle «One-for-One» pourrait servir de base de réflexion. Celle-ci propose que pour chaque EUR/USD avec lequel de nouveaux combustibles fossiles sont financés, les banques et les assurances soient responsables des pertes éventuelles à hauteur d’un EUR/USD, etc. de leurs fonds propres.

- … que le mandat de surveillance macroprudentielle confié à la BNS soit complété par les risques systémiques macroéconomiques liés au climat, à savoir l’analyse de ces risques à l’aide d’analyses et de stress tests spécifiques à la Suisse et la recommandation de mesures réglementaires qui en découlent à l’attention du monde politique et de l’économie financière – comme le font déjà la BRI et le Network for Greening of the Financial System, un réseau mondial de banques centrales en place ? Il est incompréhensible que la BNS, banque centrale de l’un des pays potentiellement les plus touchés, ignore la crise systémique à venir.

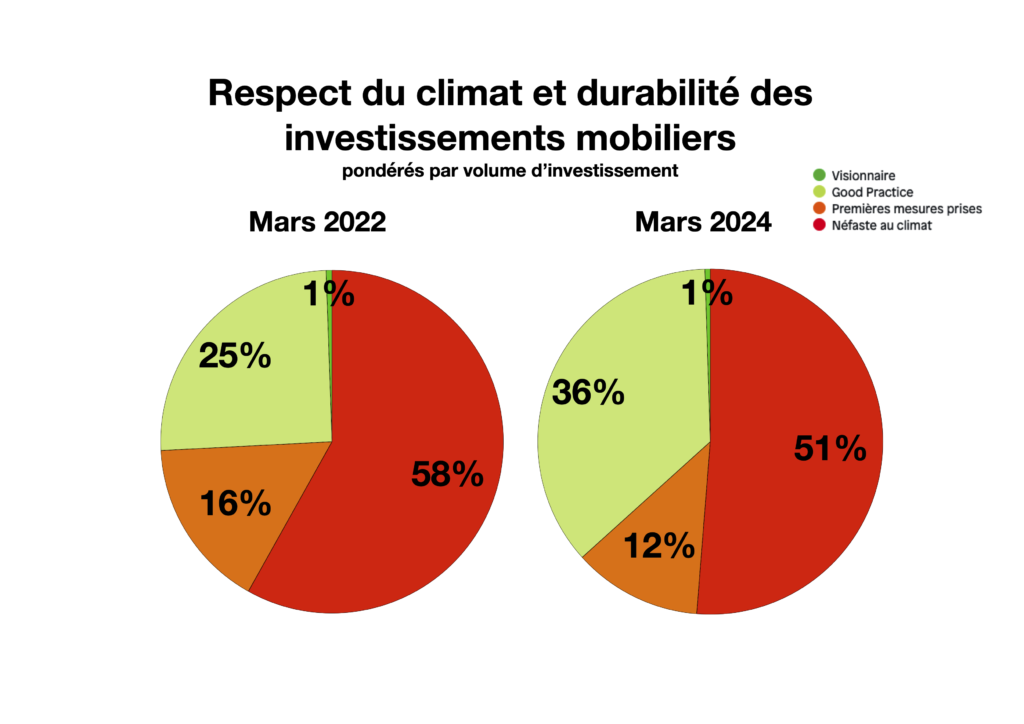

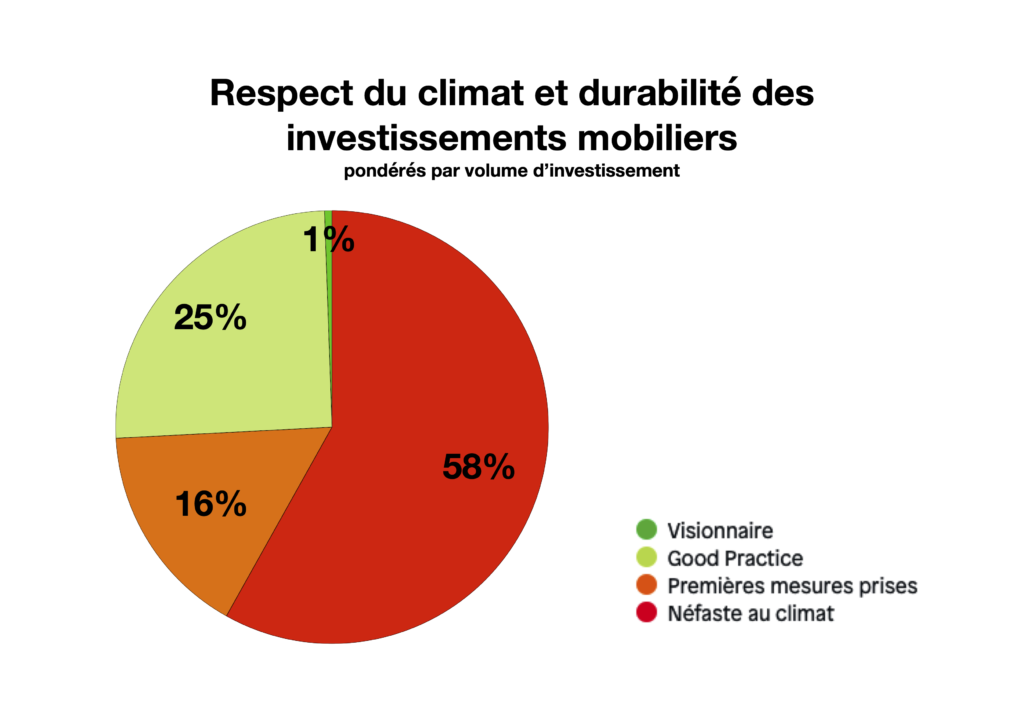

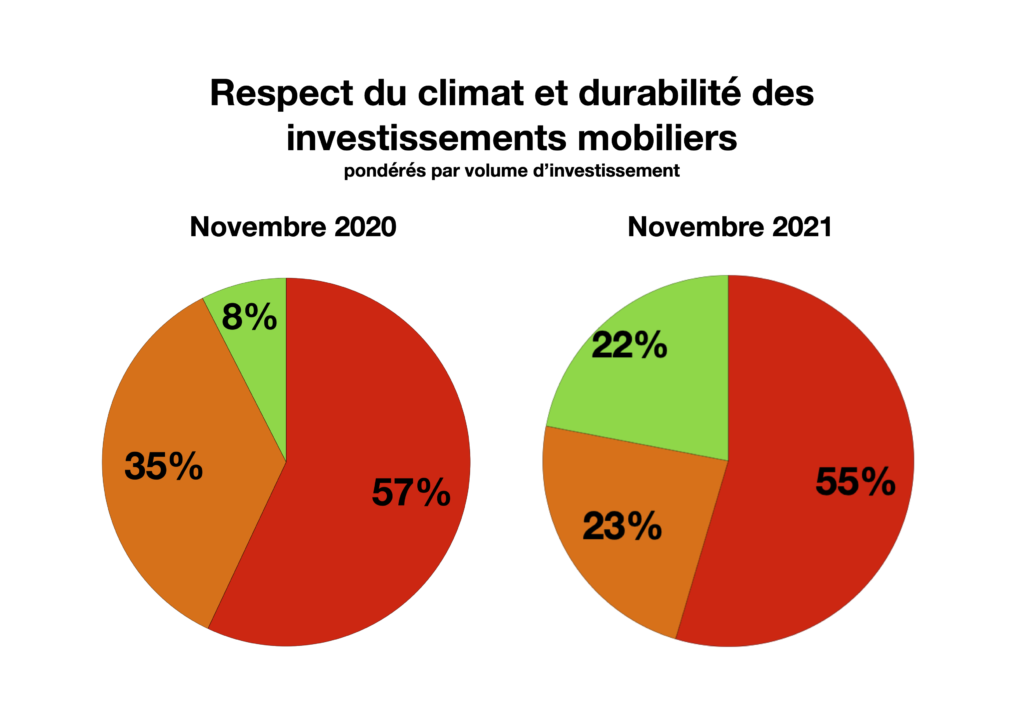

- … la BNS reçoit le mandat de décarboniser ses réserves monétaires supérieures à la moyenne de ses investissements à l’étranger, conformément au principe de précaution de la BRI, la banque centrale des banques centrales qui lui est superposée ? Son alignement sur l’objectif net zéro au plus tard en 2050 pour atteindre l’objectif de 1,5°C de l’Accord de Paris sur le climat est urgent. Aujourd’hui, elle n’est pas un modèle pour les acteurs du marché de la place financière suisse. Pour remplir sa mission, elle doit prendre les devants en contribuant elle-même au de-risking pour préserver la stabilité du système.

- … en exigeant des banques qu’elles mettent leurs activités de financement direct et de «Underwriting» en conformité avec le scénario 1,5°C de l’Agence internationale de l’énergie (AIE) – zéro net d’ici 2050 – par le biais d’accords sectoriels et de l’examen d’engagements volontaires, mais aussi, si nécessaire, de réglementations ? La priorité absolue est le respect du constat normatif de l’AIE : «Year 2021 – No new unabated coal power plants approved for development ; no new oil and gas fields approved for development ; no new coal mines or mine extensions». Ces réallocations, qui conduisent également à la remontée des financements des promoteurs de la transition énergétique, réduisent l’exposition des banques aux risques climatiques.

- … en exigeant des banques et des assurances, par le biais d’accords sectoriels et de l’examen d’engagements volontaires, mais aussi, si nécessaire, de réglementations, une croissance ciblée des crédits verts à taux réduit accordés aux entreprises nationales (p. ex. aux PME) et des hypothèques accordées aux particuliers en Suisse ? Cette mesure augmente la pression pour que les banques soient proactives dans la transition énergétique.

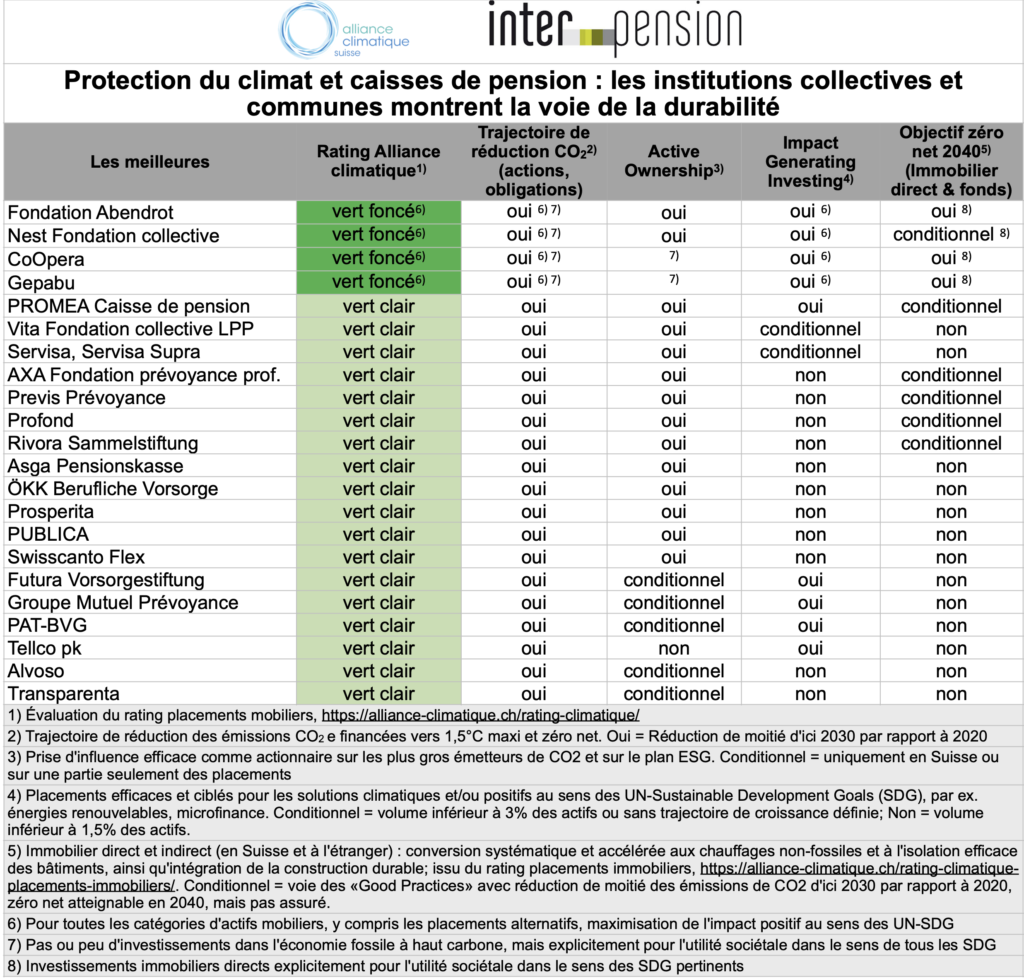

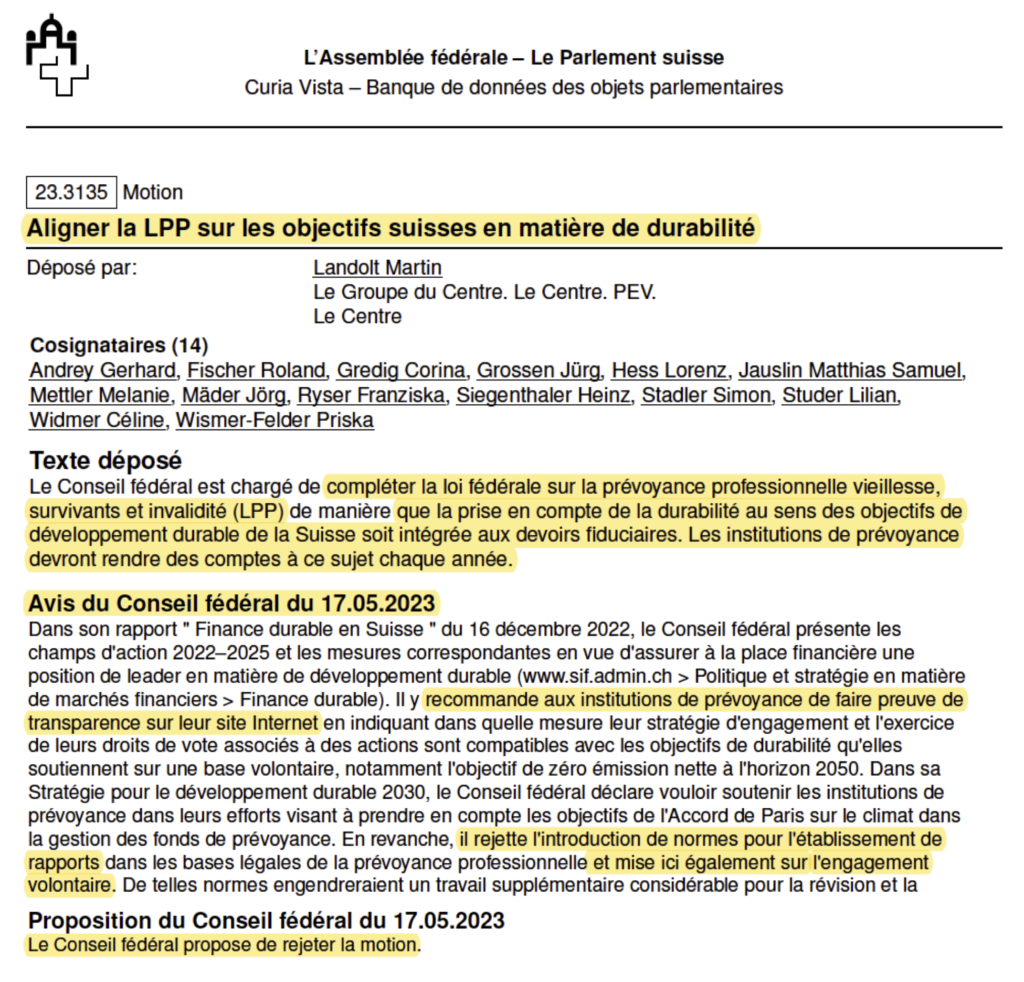

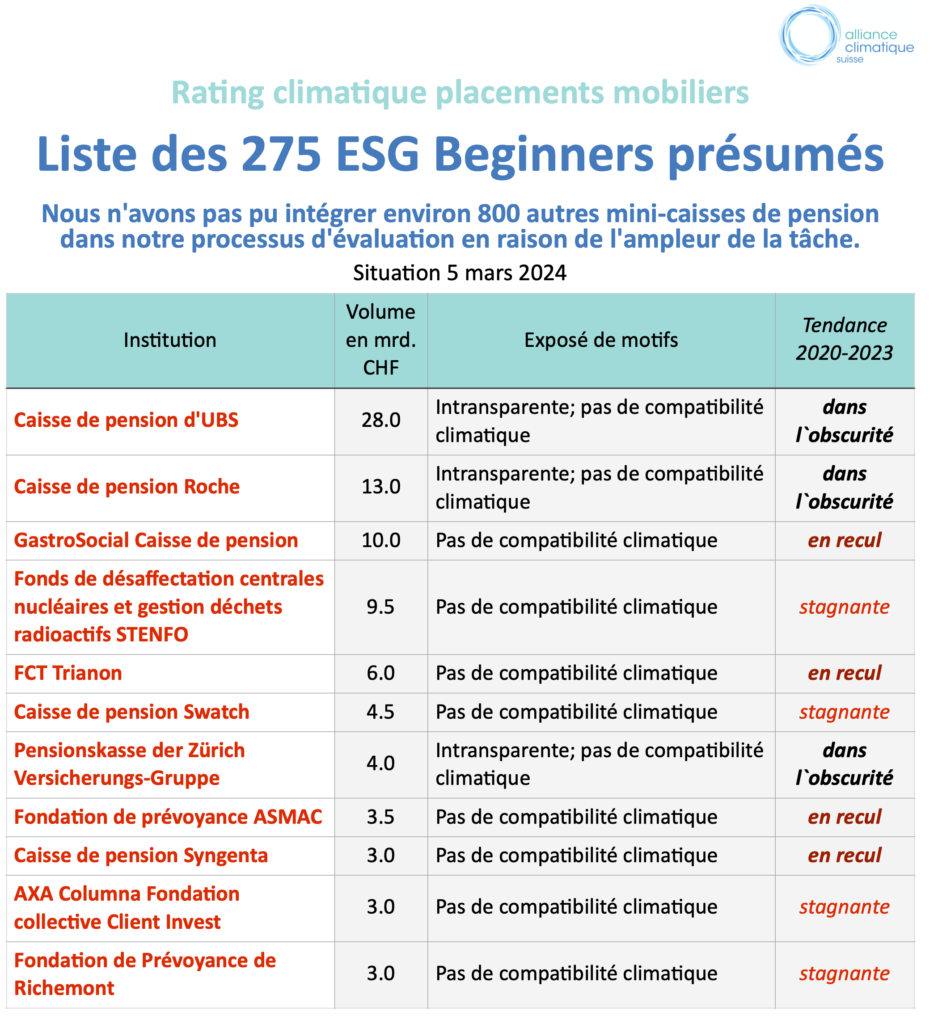

- … en exigeant des gestionnaires de fortune (Asset Management des banques, assurances et autres institutions financières), par le biais d’accords sectoriels et de l’examen d’engagements volontaires, mais aussi, si nécessaire, de réglementations, qu’ils se fixent comme objectif un Paris Alignment conforme à 1.5°C avec un zéro net au plus tard en 2050 ? A savoir, la réduction annuelle des émissions de gaz à effet de serre financée par l’ensemble de ses volumes d’investissement placés sur le marché et gérés pour le compte d’investisseurs privés et institutionnels – à atteindre via 1) un rééquilibrage de l’offre de produits financiers sur le marché avec la promotion de produits durables et Paris-compatibles, 2) en intégrant de manière autonome une trajectoire de décarbonisation des produits déjà sur le marché, 3) en s’attaquant à la prise d’influence actionnariale et en la renforçant (Active Ownership globale avec un engagement ciblé vis-à-vis des multinationales ayant un fort impact carbone, combiné avec un Proxy Voting climatiquement efficace), et 4) en réorientant de manière ciblée les flux financiers vers les vecteurs de la transition énergétique (Impact Investing). Ce paquet de mesures protège les clients privés et institutionnels (notamment aussi les caisses de pension) contre les conséquences d’un désastre financier dû à une crise systémique liée au climat et contribue en outre de manière déterminante à la redirection des flux financiers.

Sandro Leuenberger, Place financière et climat, politique, rating caisses de pension, sandro.leuenberger@klima-allianz.ch (Auteur et contact)

Asti Roesle, Place financière et climat, Banque nationale, asti.roesle@klima-allianz.ch (contact)

Téléchargements

-

Klima-Allianz Vernehmlassungsantwort: Revision der Eigenmittelverordnung für Banken und Wertpapierhäuser (en allemand, octobre 2022)pdf

-

Klima-Allianz Vernehmlassungsantwort: Verordnung über die Berichterstattung über Klimabelange (en allemand, juin 2022)pdf

-

Schweizer Finanzinstitute heizen das Klimachaos weiter anpdf